- 相続税申告は、うちの場合はどうしたらいい?

- 相続税がかかるかどうかもわからない…

- 手続きは自分でできる?どこかに依頼すべき?

- 正直、相続に詳しくなくてどうすればいいかわからない…

- 早いうちから相続対策をしたほうがいいのかな?

はじめまして、税理士の田代直人と申します。

このような悩みや不安は、相続がはじめての方なら誰もが抱えるものです。

はじめてのことだらけで、「何をどうすればいいのかわからない」のは当然だと思います。

しかも、相続の仕組みは複雑で、各種手続きにはそれぞれ期限も決まっています。

だからこそ、相続の悩みは相続に強い税理士に頼ることが大切です。

相続税の申告や手続きは

どこの事務所にお願いしても一緒?

税理士はすべての税務に精通しているイメージを持っているかもしれませんが、実はそうではありません。

税理士はすべての税務に精通しているイメージを持っているかもしれませんが、実はそうではありません。

事務所によって得意・不得意な分野があります。

というのも、税務の範囲はとても広く、すべての業務に精通するのは難しいからです。

たとえば、当事務所の場合は、相続と医療の税務が得意ですが、もちろん不得意な分野もあります。

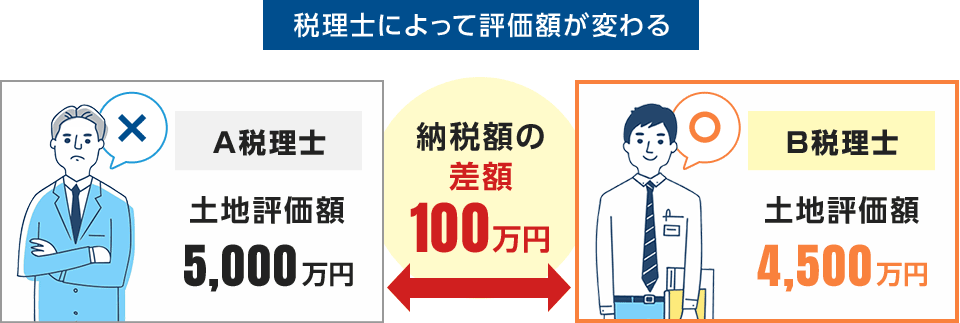

特に相続税対策は経験の差が大きく、税金への影響も大きい領域です。

現金や株の資産と違って、不動産の場合、10人評価する人がいれば、10人とも評価が変わります。

相続の経験が少ない税理士に依頼すると、適切に評価してもらえず、本来なら払わなくてもよい税金を払うことになり、

損をするケースもあります。

例えるならこれは、”病院を適当に選ぶ”ケースと一緒です。

通常は、目のトラブルは眼科に行きますし、皮膚の悩みは皮膚科を訪れるのが一般的です。

相続税についても同じです。

専門分野に精通した税理士に相談することで、適正な税金を計算し、そのまま手続きを進めてくれるので損をすることもなくなります。

なぜ、税金の額が変わるのか?

土地は、立地や形状などの要素によって評価額が変わることがあります。

つまり、土地の評価額が高く算定されると、それに比例して相続税も高くなってしまうのです。

実際、評価する税理士によって、評価額が数百万円から数千万円単位で変動することも珍しくありません。

しかし逆に言うと、法律の範囲内で評価額を減額できれば、相続税を抑えることができるのです。

当事務所では、法律の範囲内で可能な限り評価額を見直しています。

たとえば、納税額が100万円も変わったとしたら、どうでしょうか?

そのようなことにならないためにも、相続税の相談をする際は、業務実績が豊富な事務所をお選びください。

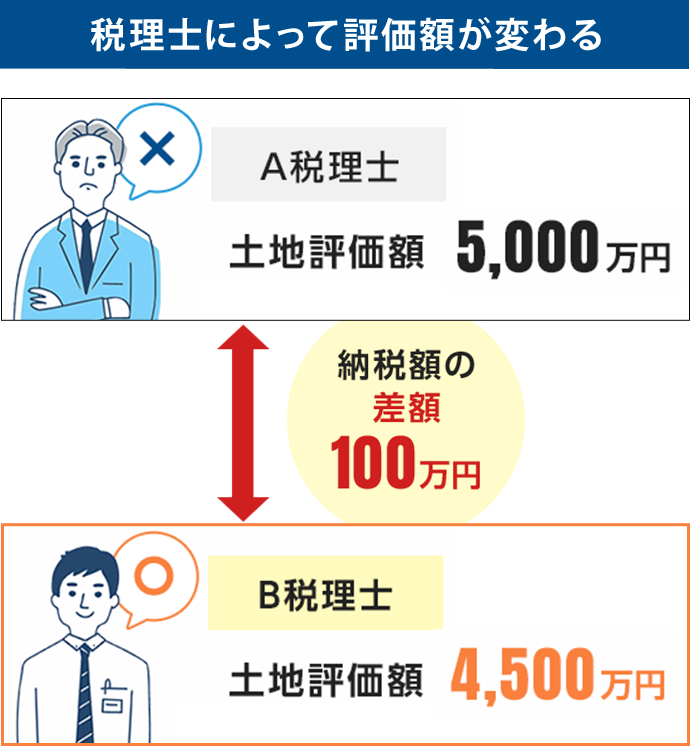

こちらは宅地の評価を見直し、土地評価を下げ、相続税を減額した事例です。

土地の評価方法をきちんと行うことで、135万円も相続税額が変わり、お客様に大変喜んでいただきました。

こちらは宅地の評価を見直し、土地評価を下げ、相続税を減額した事例です。

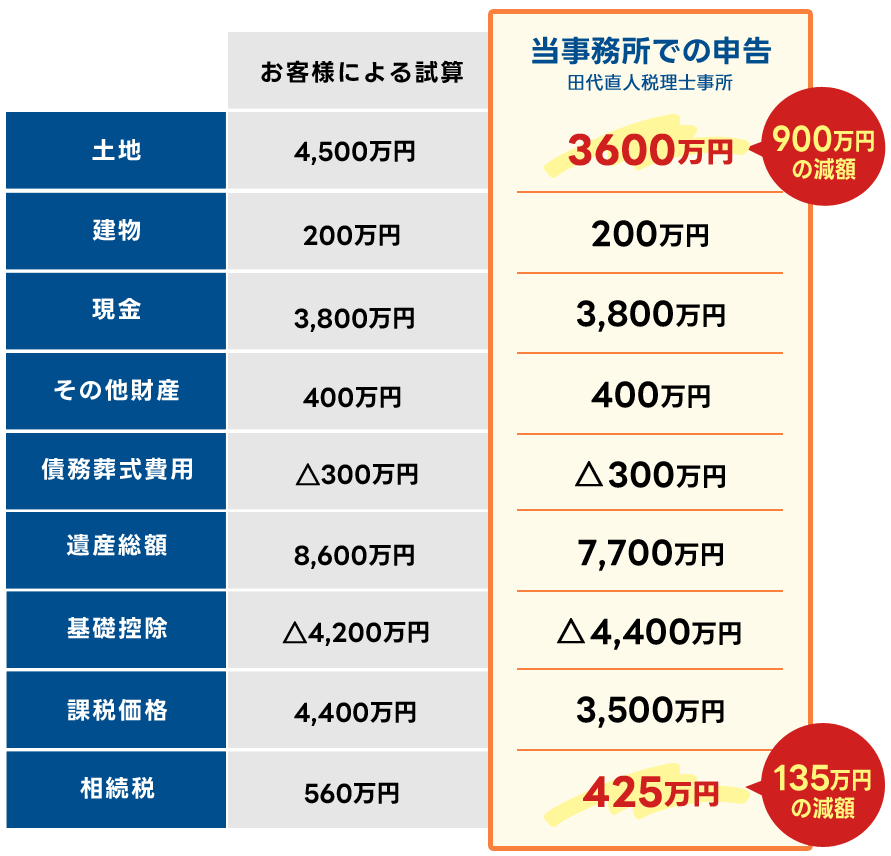

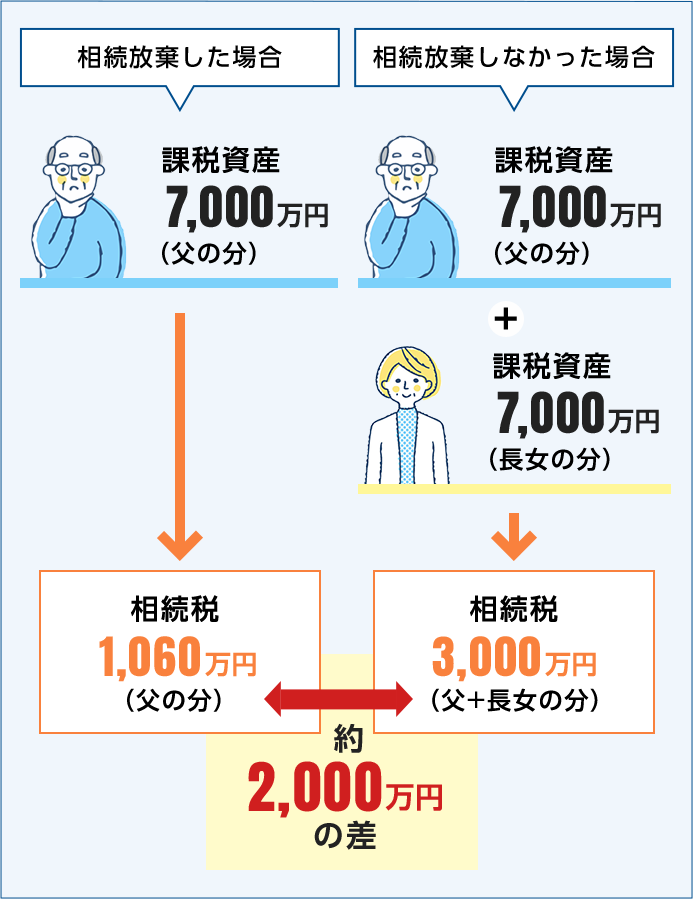

今回のケースでは長女がお亡くなりになり、すべての資産が父に相続されることになる予定でした。

しかし、お話を聞いてみると父の方もかなり財産を保有していることがわかりました。

そうなると近い将来、父の相続が発生したときに長女の財産と合わさることで、かなりの相続税がかかると想定されます。

そこで、今回は父に相続放棄の手続きを取ってもらうことで、長男を相続人にしました。

そうすることで、将来受け取るはずだった相続額を減らし、相続税を安くすることに成功したのです。

実際に試算してみると、一目瞭然です。

この事例でもわかる通り、相続はその時の相続だけでなく、

次の相続まで見据えた対策によって数百、数千万円単位で税金が変わってきます。

ちなみに、次の相続のことを「二次相続」と言い、税金を多く支払いすぎないためにも、

しっかりと対策しておく必要があるのです。

相続税の業務経験が少ない事務所に依頼してしまうと、税金を支払いすぎるリスクがあります。

相続税の業務経験が少ない事務所に依頼してしまうと、税金を支払いすぎるリスクがあります。

相続税の申告には専門的な知識と経験が求められます。特に不動産の評価は経験がないと最適な金額を算出することができません。

事例でも見ていただいた通り、相続税申告を専門とする税理士事務所と一般的な税理士事務所では、数百万円単位で納税額が変わることもあります。

当事務所では、依頼者様が損することがないように、相続税の申告において培った豊富な知識と経験を活かし、最適な節税対策をご提案いたします。

大きな事務所に依頼してしまうと、税理士ではない担当者がついてしまう場合があります。

大きな事務所に依頼してしまうと、税理士ではない担当者がついてしまう場合があります。

税理士事務所では、資格保持者が必ず対応するわけではなく、スタッフが対応することもあるのです。

そうなると相続税対策がうまく進まず、依頼者側が損をしてしまうケースもあるかもしれません。

当事務所では、税理士が責任を持って対応いたします。

お客様一人ひとりに対して、専門知識とこれまでの経験を駆使し、全力でサポートします。

相続対策では目先のことだけでなく、”将来を見据えた対策”が必要です。

相続対策では目先のことだけでなく、”将来を見据えた対策”が必要です。

今、相続税を抑えたとしても、次の相続で支払う税金が増えてしまっては意味がありません。

そのため、相続は「一次相続」と、次の相続である「二次相続」を一貫して考えなくてはいけません。

「どのような対策をするか?」については、各々の状況によって変わってきます。

当事務所では、ご家族の状況を総合的に考慮し、先々まで見据えた最適な相続対策をご提案いたします。

ご相談にいらっしゃる方の多くは、「相続についてよくわからない」という場合がほとんどです。

ご相談にいらっしゃる方の多くは、「相続についてよくわからない」という場合がほとんどです。

「相続ははじめてだし、難しそうだけど自分でも理解できる?」

…と思われるかもしれませんがご安心ください。

当事務所では、はじめての方にもしっかりと理解してもらえるように、いかにわかりやすくお伝えするかを大切にしています。

現状を把握しながら一緒に答えを考え、専門家としての立場からアドバイスさせていただきます。

また、当然ではありますが、専門用語はできるだけ使わず、はじめての方でも理解できるような説明を心がけています。

相続についての最初の相談は無料ですので、なんでもご相談ください。

相続についての最初の相談は無料ですので、なんでもご相談ください。

その後、具体的な相続対策についてご提案いたしますので、それをもとに依頼するかどうかを判断いただければと思います。

また、ご自宅までお伺いしての無料相談を行っています。

出張対応エリアは「埼玉県および東京都」となっておりますが、他のエリアの方もお気軽にご相談ください。

もちろん、オンラインでのご相談も承っておりますので、ご都合に合わせてお選びいただけます。

相続が発生する前のご相談もいただいておりますので、ぜひお問い合わせください。

相続対策を事前にしておくと、お得なことがたくさんあります。

生前に遺言書を書いておくことをオススメしています。

生前に遺言書を書いておくことをオススメしています。

遺言書がないと、相続人全員での話し合いで決めなくてはいけません。そうなると、親族で話しがまとまらず、収拾がつかなくなることも…。

「うちの子どもたちに限って」と思われる方も多いのですが、関わる人たちが多くなると、どうしても、話し合いはまとまりにくくなります。

適正な資産分配をするためにも、早めの対策が重要です。

「資金の準備なんているの?」と思われたかもしれませんが、意外と困る方がいらっしゃいます。

「資金の準備なんているの?」と思われたかもしれませんが、意外と困る方がいらっしゃいます。

というのも、相続税は原則、現金一括納付だからです。遺産が多くても、不動産の割合が多ければ、納税で困ることもあるのです。

しかも、被相続人(財産を残して亡くなった人)の口座は凍結されるので、お金を引き出すことができません。

そのため、前もって不動産を処分して現金を用意したり、生命保険でお金を受け取れるようにしておいたりと、納税資金の準備は欠かせません。

亡くなる前に相続財産を減らすことで、税金を安くすることも

亡くなる前に相続財産を減らすことで、税金を安くすることも

可能です。たとえば、非課税の範囲内で生前贈与すれば亡くなった際の資産が少なくなるので、支払う税金は安くなります。

他にも、現金を賃貸アパートに変えておけば資産額が安くなり、相続税を減らすこともできます。

料金については相続人が損をしない適正な料金を設定しています。

一例となりますので、詳しくはお問い合わせください。

もし、何かご不明な点やお見積もりが必要でしたらいつでもご相談ください。

| 基本報酬額 | |

|---|---|

| 資産総額 | 基本料金(税抜) |

| 5,000万円以下 | 30万円~ |

| 7,000万円以下 | 40万円~ |

| 1億円以下 | 60万円~ |

| 1億5,000万円以下 | 80万円~ |

| 2億円以下 | 100万円~ |

| 3億円以下 | 130万円~ |

| 4億円以下 | 180万円~ |

| 5億円以下 | 200万円~ |

| 5億円超 | 別途お見積り |

※相続人の数などによっても料金が変わりますので、詳しくはお問い合わせください。最初にお見積もりをしています。

相続にはじめて直面すると、何から手をつければよいのかわからず、不安に感じてしまいます。

しかも、相続は短い期間でやらなければならないことが山積みです。

相続税の申告と納付は、相続開始を知った日の翌日から10カ月以内が期限と定められています。ただ、それまでにも様々な手続きを進める必要があり、時間はあっという間に過ぎてしまいます。

しかも、土地の評価額が高く算定され、相続税を過払いしていても、

税務署は「払いすぎですよ」とは教えてくれません。

評価額を過大に計算してしまうと、相続税を余分に納めることになりますし、

逆に過小評価をしてしまうと、税務署からの指摘で追徴課税が発生してしまうことも…。

だからこそ、相続の問題は専門家に相談することをおすすめします。

まずは無料相談で、あなたの状況をお聞かせください。

相続税対策のプロとして、最適なアドバイスとサポートいたします。

お金に困らないための~税金の相続対策

家と財産を守るための~不動産の相続対策

万一に備えるための~保険の相続対策